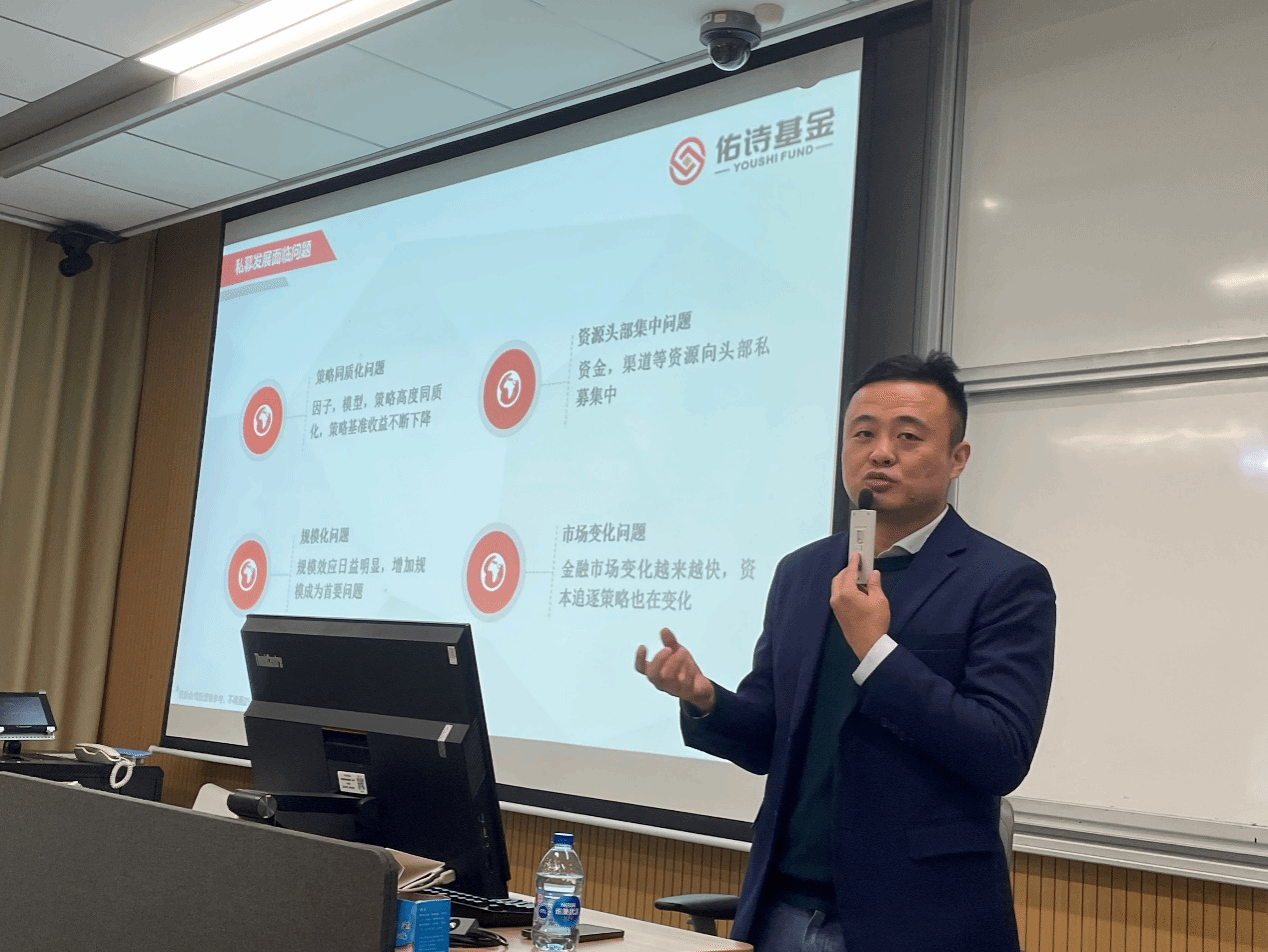

12月9日晚,上海佑诗私募基金管理有限公司总经理史峰博士应邀来到复旦大学,为经济学院资产评估专业硕士的同学们带来了“私募基金发展核心竞争力及对人才需求变化——从产品角度出发”主题讲座,本场讲座由张亮亮博士主持。

首先,史老师介绍了量化私募基金的发展历程,可划分为4个阶段。一是初步发展阶段(2005-2009年),300-500家量化私募基金初步出现,开始发展。二是稳步前行阶段(2010-2015年),量化私募基金数量增长到500-800家,交易限制开始放宽,行业进入稳步发展期。三是快速发展阶段(2016-2022年),量化私募基金数量进一步增长到800-2000家,量化新规出台,行业开始快速发展。四是竞争生存阶段(2023年及以后),2023年量化私募基金数量已达到2000家左右,行业将进入竞争激烈的红海生存阶段。

接着,史老师详细介绍了当前私募产品的情况。私募产品可分为低波类产品和高波类产品。低波类产品要求年化5%-8%的基准收益,最大回撤控制在1%-3%,常见产品包括ETF套利、股指套利、股票中性、高频期货、高频期权等,并且以机构客户、资管客户、超高净值客户为目标客群。高波类产品的业绩基准要求年化10%-15%,最大回撤5%-10%;常见产品包括指数增强、主观多头、主观期货、股指CTA、期货CTA、打板策略等;客户群体以个人客户为主,同时也包括部分机构客户、资管客户和超高净值客户等。

然后,史老师介绍了好的私募产品所需具备的特征:一是顺应市场方向,在未来市场下跌时,低波产品相对更受欢迎;而当未来市场上涨时,高波产品相对更受欢迎。二是符合资方需求,在同类产品中要求收益尽可能高,风险尽可能低。三是符合券商需求,能够满足券商代销和直销业务的要求。四是产品容量足够大,单个产品容量应在20亿-50亿之间,以确保具有充分的市场影响力。

最后,史老师分析并阐述了私募基金的人才发展路径、专业能力要求和发展潜力。史老师强调,一名优秀的产品经理需要同时具备多方面的能力,包括对市场变化的敏感度和量化分析能力、对市场趋势的判断力、根据市场需求设计出合适的产品的能力、强大的客户沟通能力等。

在互动问答环节中,史老师与同学们进行了积极的互动,师生就生涯规划、量化投资市场未来的前景等话题展开了讨论。史老师鼓励同学们多多探索尝试,通过实操更好地学习量化知识。

感谢史峰先生的精彩分享!

撰稿人:赵宗滕

审核人:蒋祥林,张亮亮,许闲

返回顶部

返回顶部