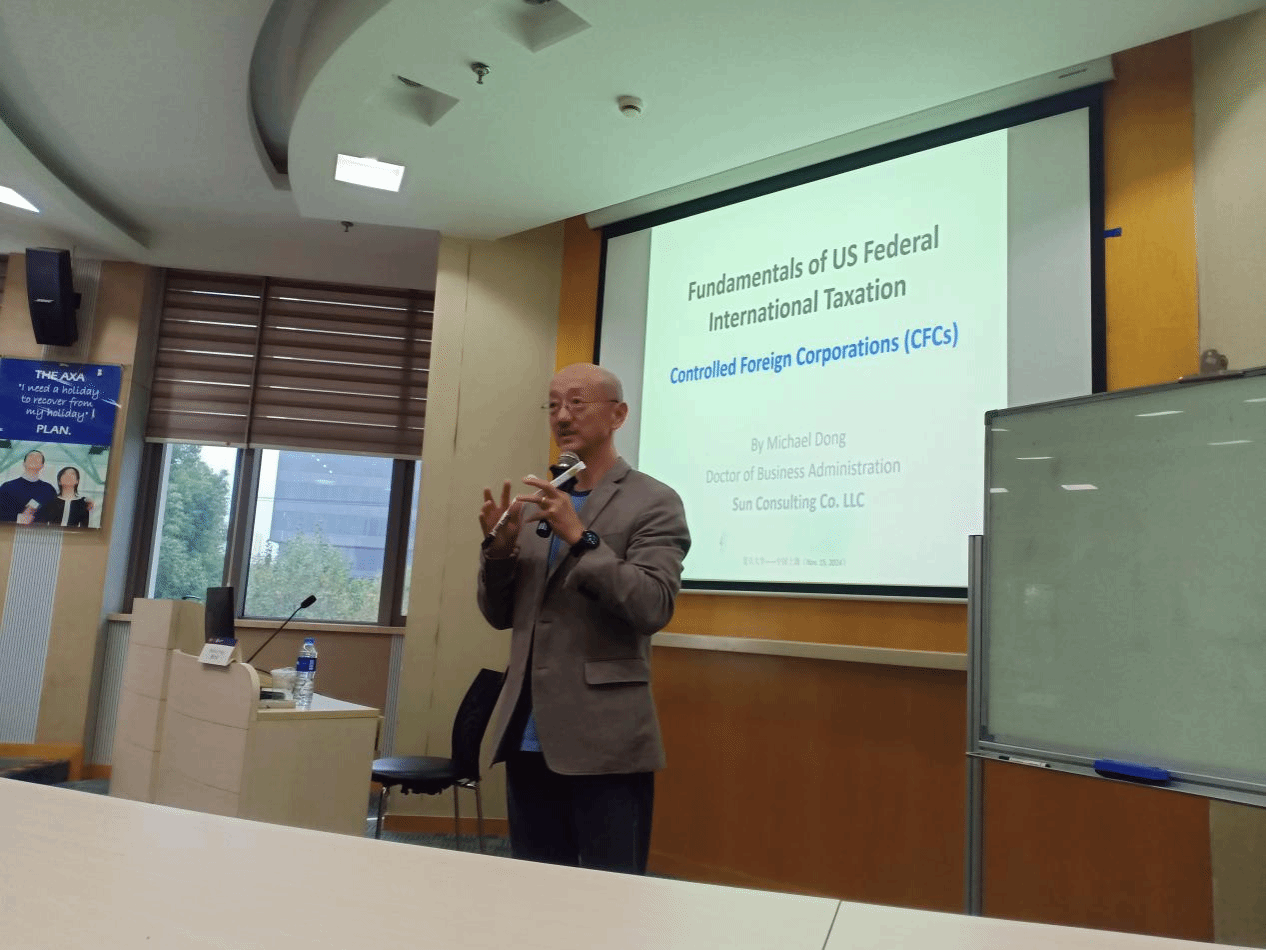

11月15日下午,美国为众咨询有限公司总裁董为众先生应邀来到复旦大学经济学院,为经济学院税务专业硕士的同学们带来了主题为“美国受控外国公司规则(CFC规则)分析”的实务讲座。本次讲座由复旦大学税务硕士项目学术负责人杜莉教授主持。

Michael Dong,董为众,美国商学博士、税务学和心理学双硕士,美国注册税务师,注册会计师,美国财税和转让定价专家,现为为众咨询有限公司总裁,加州金门大学商学院兼职教授,北京罗格研究院特聘顾问。1993年入职普华永道,曾在美国世界储蓄银行、世界游戏科技公司等担任高级财税总监、税务主管等,多次受邀在国际会议上发言,如伦敦、中国香港和美国佛罗里达州的国际转让定价峰会、企业财税运作效应峰会等。2010年应邀参加了全国海外侨界高新人才会议,在人民大会堂受到党和国家领导人的接见。多次接受《中国税务报》的采访,在专业期刊上发表文章,应邀到国内高校和企业讲课培训等,被多所高校聘为客座教授。著有《在美经营——联邦公司所得税实务导引》等著作。

本次讲座中,董老师重点介绍了美国联邦公司所得税法中关于受控外国公司的规则及其在实务中的应用。他指出,根据美国税法的界定,如果一个外国公司的50%以上的股份由持股(指拥有投票权的股份)10%以上的美国税收居民持有,则应当被认定为受控外国公司。这一规定的主要目的是防止跨国公司滥用美国对本国居民持股的外国公司未分配利润的税收递延规则将利润转移到“避税天堂”,从而保证美国的税收利益。不过,就持股比例而言仍然存在避税的操作空间。因此,美国规定了几种推定所有权的形式:家庭成员共同持股,由同一实体或股东持股,拥有股权期权。推定所有权并不改变实际所有权,但基于推定所有权仍可判定某股东达到持股比例门槛。

随后,董老师简要介绍了美国针对受控外国公司采取的反税收递延手段——F分部(Subpart F)规则。Subpart F所得主要包括可分为外国个人控股公司所得、外国基地公司货物销售所得和外国基地公司服务所得,其中第一类所得主要是利益、股息、年金、租金、特许权使用费、资本利得等消极投资所得,后两类所得主要是涉及关联方的交易所得。此外,Subpart F所得还包括一定的保险所得、来自美国政府抵制的业务的所得、贿赂回扣等非法所得、和恐怖主义有关联的所得等。

2017年,特朗普税改中引入了“全球无形低税所得”(GILTI)税制。GILTI税制主要针对受控外国公司的低税利润进行征税。与之相配合,还采用了“外国无形所得”(FDII)税制,即美国国内公司将通过无形资产提供的产品和服务销售到海外而取得的所得同样要征税。通过综合采用多种措施,力图达到有效保护美国税基、抑制跨国公司避税的目的。

在互动环节,董老师还回答了老师和同学们关于推定所有权规则具体适用的问题,并通过列举家庭成员共同持股的案例,做了详细生动的分析,令同学们受益匪浅。

感谢董为众先生的精彩分享!

撰稿人:张轶伦

修订人:缪炜

审核人:杜莉,许闲

返回顶部

返回顶部