12月23日晚,上海左券律师事务所主任严锡忠先生来到复旦大学经济学院,为经济学院税务专业硕士带来了“税务筹划理论、实践与案例剖析”系列实务课程的最后一讲。本次课程由复旦大学经济学院余显财副教授主持。

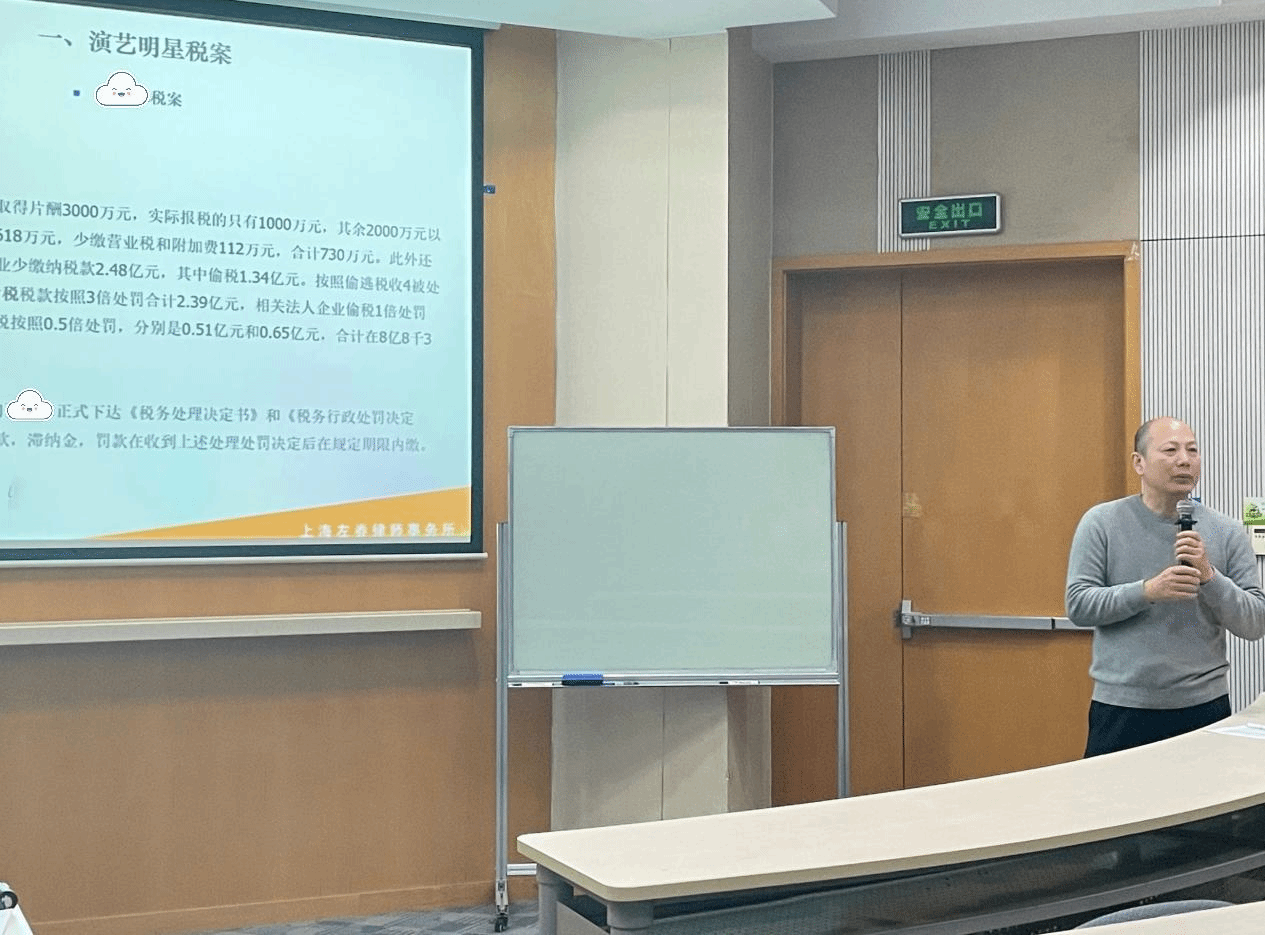

本次课程,严老师先深入分析了四个引起公众注意的典型案件。第一个案件是F某某偷逃税案,F某某的案件最终需补缴税款、滞纳金及罚款总计8.839亿元,其中F某某工作室隐匿个人报酬偷逃税款0.797亿元。对于工作室而言,如果在霍尔果斯采用核定征收的方法进行纳税可以大幅度降低应纳税额。

第二个案件是Z某某的案件,这个案件中制片人与Z某某实际控制公司签订虚假合同,以“增资”的方式进行支付,规避行业监管获取“天价片酬”,隐瞒收入进行虚假申报、偷税漏税。严老师对于增资的问题进行了详细的论述,从目前的实际税收筹划实践来说,增资会导致自然人没有充足现金流,无法缴纳税款的现状;在非对称性增资的情况下,相当于增资的一方在为另一方输送利益。

第三个案件是Z某某和L某某的偷税漏税案件。本案件虚构业务把从有关企业取得的个人工资薪金和劳务报酬所得8445.61万元,转换为个人独资企业的经营所得。严老师详细解释了,为什么某些公众人物在进行避税的时候都会选择个人独资企业进行避税,个人独资企业的纳税在国外被称为“single tax”,只需要缴纳一次即可,且往往可以通过混淆收入性质的方式获得注册地主管税务机关给予的部分税收优惠政策。而对于法人企业的所得税需要在企业层面缴纳一次税收,在分配给个人的时候还需要再缴纳一次个人所得税。严老师强调,征两次税收还在于其次,关键的问题在于如果使用核定征收的话,法人企业在分配给个人缴纳个人所得税时,就无法在进行核定征收纳税,这一环节的差异是税负差距如此之大的根本原因。

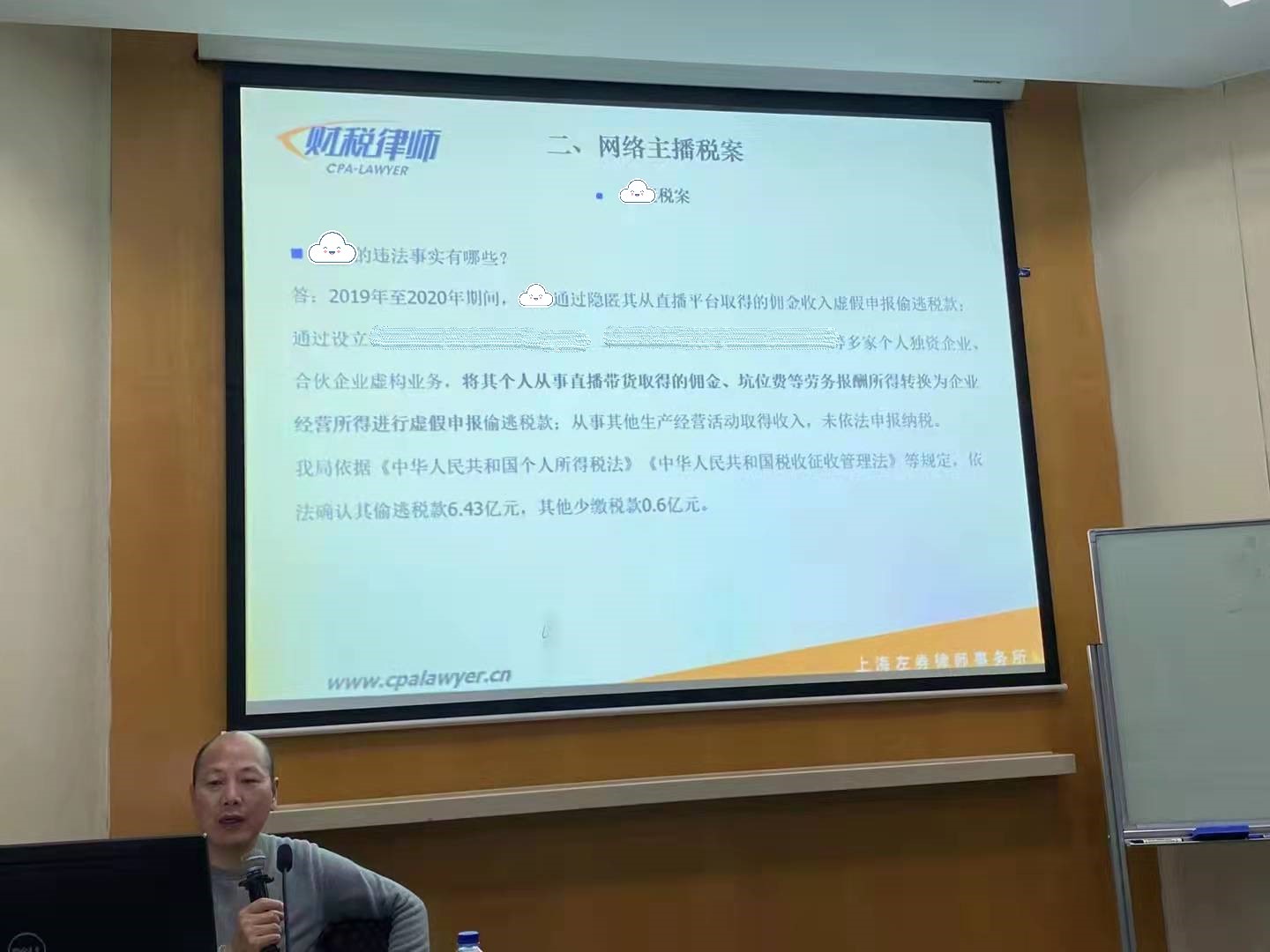

第四个案件是最新的H某某偷逃税案件。本案件中,其团队将其个人从事直播带货取得的佣金、坑位费等劳务报酬所得转换为企业经营所得进行虚假申报偷逃税款,最终的处罚结果为:对隐匿收入偷税但主动补缴的5亿元和主动报告的少缴税款0.31亿元,处0.6倍罚款计3.19亿元;对隐匿收入偷税但未主动补缴的0.27亿元,处4倍罚款计1.09亿元;对虚构业务转换收入性质偷税少缴的1.16亿元,处1倍罚款计1.16亿元。同时,严老师介绍了税务机关是如何通过数据比对的手段对涉案人员进行前期调查的。

在深入介绍了四个典型案件之后,严老师提出了一系列的问题,比如对于“虚构业务转换收入性质”这一行为的罚款,各地的税务局进行了不同程度的罚款,并归纳出了三种避税、逃税的模式,同时阐述了从税收筹划的角度出发,如何使经济活动的税收结果合法合规。

课程最后,严老师介绍了并购中的案例,明明有些并购交易可以筹划为合理合法的节税行为,但是里面却又经常会有闭环的交易引起避税的行为。为什么企业明明有更简单的方法进行节税,却舍近求远呢?严老师解释道,在并购业务中,或有风险与税收是跷跷板的两端,企业不仅要考虑税收的筹划,同时还要考虑在税收筹划中的风险。

严老师的课程内容极富启发性,将税收筹划的相关理论知识与现实案例相结合。相关的结论常出乎同学们的意料,法理的阐述又能引发同学们对公平正义的思考。大到法条的整段内容,小到某一个关键字眼,严老师对法条的理解让同学们受益匪浅。

本学期严锡忠先生的系列课程到此圆满结束,再次感谢严律师!

撰稿人:张云鹏

修订人:缪炜

审核人:余显财,朱宏飞

返回顶部

返回顶部