2018年11月7日,由上海市人民政府决策咨询研究基地袁志刚工作室、复旦大学就业与社会保障研究中心主办的中国宏观经济系列讲座97期在复旦大学经济学院514会议室举行。本次讲座由韦一飞同学报告了Moritz Schularick 和Alan M.Taylor合作的"Credit Booms Gone Bust: Monetary Policy, Leverage Cycles, and Financial Crises, 1870-2008"一文,与会师生进行了热烈的讨论。

Moritz Schularick是波恩大学的经济学教授,主要研究方向为宏观经济学,国际经济学和经济史。另一位作者Alan M.Taylor是加州大学戴维斯分校的教授,主要研究金融学,宏观经济学,国际经济学和经济史。

这篇文章大致可以分为三个部分。第一部分中,作者基于长期的历史数据发现资本主义以二战为界可以划分为两个不同的时代,每个时代有不同的特征;在第二部分中,作者研究了在危机期间,货币、信用和实际产出的不同表现;第三部分是关于信用泡沫和金融危机的实证分析和稳健性检验。

作者所采用的数据是14个发达国家(美国,加拿大,澳大利亚,丹麦,法国,德国,意大利,日本,荷兰,挪威,西班牙,瑞典,瑞士,英国),时间跨度1870-2008年。其中最核心的指标是银行的总贷款和总资产。其中总贷款衡量的是年末国内的银行借给本国的家庭和非金融公司的本国货币。总资产指的是本币资产。在文中,作者基本将银行的总贷款视为信用。尽管采用的是面板数据,但是作者考虑到国家之间银行统计口径等会有所差异,所以在整个研究中尽量避免简单的横向比较,而是更侧重在时间序列上的变化。

从表1中已经可以看出二战前后的数据有明显的特点。在上半部分,银行的资产和贷款占货币以及GDP的比重在二战之后的时期内都有所提升,但提升的幅度并不是特别大。但是如果我们看下半部分的增长率,可以发现,二战之前货币和信用的增长率是远远低于二战之后的水平的。从这里可以看出整个经济货币和信用的增长在二战前后是经历了完全不同的路径。

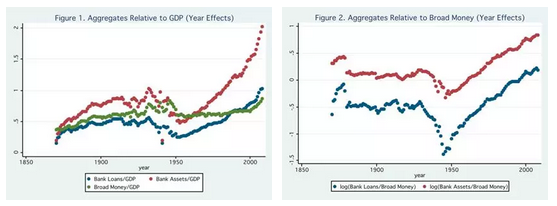

这两张图可以说是作者在这篇文章中的主要贡献之一。通过这两张图我们可以发现在二战之前(1950年前)的阶段,货币和信用之间的关系以及他们占经济的比重是相对稳定的,中间有一段非常一致的下跌是因为大萧条。但是在二战之后,银行的贷款和资产相对于广义货币而言经历了更为强势的增长。作者认为在二战之前,货币主义的观点(通过控制货币的供应量就可以控制经济中信用的总量从而影响整个实体经济的变化)是可行的,因为银行的负债主要都是货币化的,通过控制银行的负债,就可以控制经济的杠杆水平。但是二战之后,经济中杠杆率的上升以及资产证券化等手段对于银行的扩张的进一步推动使得货币主义的不再可行。

这样的趋势几乎发生在样本中所有的14个国家中。虽然二战前,各个国家的信用表现不同,但是二战后信用都出现了明显的扩张趋势。但是就扩张速度而言,欧洲银行的资产负债表扩张速度更快,美国的银行看起来慢一点,因为在美国主要是非银行的金融中介扩张速度更快。

第二部分中,作者研究了二战前和二战后的经济危机中,货币和信用的表现以及实体经济包括价格的反应。在二战前,我们可以发现货币和信用都是绑定的,在二战之后,伴随着黄金被法币替代,积极的宏观经济调控,以及银行业监管从严和存款保险制度的出台等,这些制度上的变化影响了危机之中整个经济的表现。

对于实体经济,我们可以发现在二战之后的经济危机中,GDP增速的下滑依然是非常明显的,尤其是投资在二战后的危机中下滑更为明显。而且可以看到在二战前的危机中,在危机发生后的4年,投资会有明显的反弹,但在二战后并不显著。而价格的变化是作者认为二战前后危机最大的不同。二战前,危机会伴随着深刻的通过紧缩,大概持续三年,同时货币增长停滞。二战之后,危机的发生却伴随着CPI微弱上升的压力,背后反映的也是央行通过积极的货币政策来应对危机。

在第三部分中,作者通过量化的办法来分析信用的增长对金融危机的预测能力。在这里作者用发达国家的长期样本来避免发展中国家总是受到汇率危机、主权债务危机以及金融市场制度不完善等的影响。通过OLS和Logit回归,表明前面五年的信用增速是可以预测金融危机的。之后,作者做了许多稳健性检验。

简而言之,通过本文作者想告诉读者:更大的金融市场里资产价格的波动会带来更高的风险;信用的增速对金融危机有很强的预测和解释能力。

返回顶部

返回顶部