复旦大学经济学院院长、中国经济研究中心主任张军

10月16日,“复旦首席经济学家论坛・2016 上海”在复旦大学举行。复旦大学经济学院院长、中国经济研究中心主任张军出席论坛并发表演讲。

张军教授提出,中国经济中长期增长面临三大威胁。即债务问题尤其是国企的债务问题和地方平台债务很大、民间投资意愿很低,以及劳动生产率的回落。

以下为张军教授演讲实录:

我今天跟各位汇报一下最近这一段时间的研究心得。我今天演讲的题目是《为了中长期的增长,为什么国有经济再重组势在必行?》。

我们当下需求侧面临很大问题,对短期宏观稳定构成威胁。我们需要需求管理的政策能够及时跟进,确保经济稳定,不能因噎废食。但同时,我们还要考虑未来五年、十年,以及更长远的时间,中国经济增长的潜力如何来得以维持。这是一个比较核心的问题。

三个中国经济新现象

前天,我去首尔出席了全球知识论坛,其中有一个专场讨论全球经济增长,我在那个环节也讲了这些看法。我们在讨论中国经济当下问题的时候,可能大家已经形成了几个共识,我稍作总结,分为三个重要的观察:

第一个就是,尽管GDP的增速下降到了6.5%左右,但社会融资规模增加依然保持了两倍于GDP增量的扩张趋势。这两者之间,现在开始严重分化,而在2008年之前,这个现象没有出现过。

这是大家非常关心的一个问题,大家总是问,我们这么多钱都去哪里了?我自己的看法,这个问题其实很大程度跟我们的债务有关系,因为我们现在融资规模依然增长比较快,很多都是为债务再融资了。对于GDP所涵盖的领域或者行业,信贷并没有提供太多的支持。

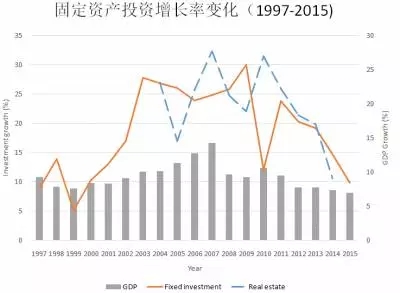

第二个,就是固定资产投资的增长速度持续显著地回落,其中非国有部门的投资持续萎缩,而且萎缩速度非常快,现在已经减速到了惊人的2%。如果没有国有部门投资接近两位数的增长,我相信我们今天经济状况会更差。

2002-2012年的10年,私人部门的平均投资增速为20%,去年只有10.1%。而今年1-8个月下降到了2.1%,其中7月为-1.2%,9月稍有改善,因此1-9月增长到2.5%。竞争性制造业中,私人部门投资占比约80%。所以特别是从中长期来讲,如果我们私人投资的规模不断收缩,对未来中长期的增长,当然是构成一个巨大的威胁。

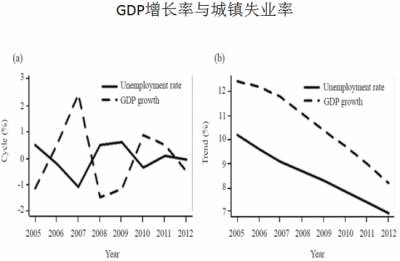

第三,这是一个很有趣的现象。也是一个puzzle(迷),我们现在中国GDP增速在不断地回落,但城市就业却并没有出现很大的问题,城镇失业率甚至下降了。

这个现象也是全球性的,因为前天首尔的那个论坛上,哈佛大学经济学教授巴罗讲到美国也是这个情况。他把美国的经济定义为不复苏,为什么不复苏?因为GDP的增长比如今年二季度只有1.2%,但是就业每年都有连续1.3%的增长。所以对于美国经济学家来说,这是一个puzzle,为什么经济这么差,就业还在增长?

讨论的结果,大家觉得是不是跟移动互联网有关。比如某个美国人失去了专职工作,但是很容易在Uber上面找一个工作,这可能是一个全球现象。

中国现在也很有趣,我们从2008年经济下行,特别是2010年以来,经济下行到6.7%,但是现在失业率并没有增加。这个对于我们当下来说可能是一个好事情。

但是中长期来讲,我觉得要打一个问号。就像这位教授担心美国时所说,尽管就业还在增长,但美国的劳动生产率没有增长,如果生产率不增长,我们潜在的增长率就会恶化。所以看上去我们就业还不错,中长期也会有问题。

所以我个人的判断,中国未来中长期的增长前景,其实受到三个威胁,这三个威胁跟前面提到的三个现象,是一一对应的。

第一,就是我们现在巨额的债务存量,这个怎么破解?

第二,就是我们的所谓效率比较高、投资回报率比较高、占固定资产投资比重最大部分的非国有部门投资,投资增速明显持续地回落。

第三,就涉及到经济结构的转变,这个转变过程当中,其实出现了一个令人担心的趋势,就是我们的劳动生产率增长的源泉不见了。所以看上去我们的就业不错,可是这些人哪里去了,这些人可能他所在的行业或者部门,其实生产率没有增长,而且未来也不见得生产率的增长有任何的空间。

威胁一:债务怎么破解?

我们在讨论中长期增长前景就是潜在增长率的时候,我们必须要关注的三个问题。那我们先来说一下第一个问题。为什么是债务的问题。因为信贷和社会融资规模这么大,但是钱都去哪儿了,这是一个很大的问号。

就是2008年以来,我们社会的融资规模的变化,跟我们产出的变化之间,出现了一个非常有趣的分化现象。而这个现象在2008年以前,其实是没有的。换句话说,就是每一块钱GDP增量当中,融资所需要的量,在快速地增加。

我们观察下来,在中国,这么大的融资其实并不代表全部转化成了固定资产的投资,相当一部分融资是因为债务存量的规模过大。债务过大,我们的央行必须通过再融资,来解决到期的债务。

我这次在首尔会议上,碰到一位标普的分析师,他也提到,中国的信贷增长当中,超过一半的信贷增量实际上是用于对债务的再融资。这个现象可能很多人没有观察到。现在的融资规模,它增速已经两倍于GDP的增速。

因为我们负债的利息滚动的速度也很快。我们都知道,如果拖欠一年债务不还,第二年的利息就会增长得特别快,如果你一直不还,利息也会越来越多。

加州大学一位教授做过一个研究,中国债务按照利息的部分,有再贷款,小额贷款、委托贷款等等,他做了一个简单的测算,按照他的测算,他说这两年中国债务存量产生的利息,在理论上等于当年GDP增量的两倍。假设中国GDP总量70万亿人民币,增长6.7%,每年只有5万亿左右的增量,但是现在仅利息这一项,2013年、2014年基本超过十万亿。

所以从这个意义上来讲,再融资变得特别重要,如果你没有再融资,你就会发生债务危机,这个经济就会硬着陆。所以现在新增的融资,都跑这去了。

当然社会融资规模当中,商业银行贷款还是占很大一部分,大概超过60%到70%的份额。但是除了贷款以外,现在还有很多市场融资,比如说发债、股权融资、借新还旧等等,都是再融资的不同形式。

总而言之,我觉得,债务问题对于未来的潜在的增长,构成一个巨大的威胁,如果这个现象持续太久,那我想它会不断的吞噬我们可以用于经济增长的资源,所以必然会达到一个天花板。

从这个意义上来讲,中国金融面临一个巨大的挑战,要维持未来增长的潜力,我觉得在债务问题上面,真的要做巨大的工作。

我们现在也有一些办法来解决债务问题,包括对地方政府的债务负担能够部分转移,其实这是一个最简单的办法,到目前为止还没有被提到我们的视野当中,就是所谓国有资产重组。这个问题到目前为止,大家不愿意去谈。

这个办法二十年前就用过,那时候大概有70%到80%的国有企业都亏损,成为财政巨大负担,国有企业带来很大的三角债问题。这个规模越来越大,后来不得不用激进的国有经济战略性重组,大量的中小国有企业被卖掉,保留下比较大的国企,所谓抓大放小是这个意思。

现在又积累了二十年问题,所以我觉得我们在思路上还要有一些突破。国企再重组并不是禁区,而且之前做过。十八届三中全会对于国有制的改革,也是有了一个巨大的突破,所以我们不能闭口不言,这个问题要提出来。

债务问题将来是构成中国中长期经济增长的一个巨大的威胁。现在的微调,其实不能从根本上解决问题。所以我建议,债务问题要从国有经济第二次战略重组这个层面考虑。

现在从企业债上来看,大部分的债务是少数的巨型国有企业和地方政府平台欠下的。最近同济大学有一个年轻人做了一个很好的研究,中字头,央企其实欠了巨大的债务。这些债务的解决,可能要通过股权的改造来加以解决。这是我想谈的第一个问题。

威胁二:民间投资意愿很低

第二个问题,就是固定资产投资,以及其中私人投资的下降,值得我们高度关注。中国经济的回落,很大程度是因为固定资产的投资,在某些地方出现了过山车一样的下滑,今年上半年,才有一些反弹。

过去这两年,房地产增速都是一路下行,去年只有1%的房地产投资增速的增长。这也解释了为什么一线城市房价会涨得这么快。

我这里有一个简单的数据,2012年之前的十年,私人部门平均的增速大概有20%。而且在很多领域,特别是像制造业当中,私人投资的份额也很大,达到60%。如果私人投资下降的速度很快,就会导致整个实业投资萎缩。

去年私人部门投资就已经腰斩,只有10.1%的增速。今年1到9月份,就非常可怕,只有2.5%,而且其中7月份是负1.2%的增长,8-9月份有一点增速回升。但私人部门投资意愿,仍然非常低。

现在大家都批评政府投资太多,当然这个问题要两边看:如果没有政府投资的跟进,没有大量的基础设施项目的获批,和融资的落实,我们的投资状况会更差、中国宏观经济的状况会更差,总需求会更糟糕。

短期看,维持国有经济投资较快的增长,可以使得固定资产投资保持稳定,托底经济增长。但是从中长期来讲,民间资本投资增速回不来,这对中国经济是比较大的威胁。

大量的研究都证明,国有投资的净资产收益率ROE要低于非国有的ROE,投资回报率是比较低的,当然这部分国有投资本身包含了交通、公共基础设施等公益性项目。

另一方面,国有这一部分投资,不仅仅它的ROE比较低,而且全要素生产率也比较低。从中长期来讲,经济的增长要靠生产率不断提高。在结构层面上,生产率不断的提高,肯定主要是要依赖非国有部分投资,它的份额在所有的行业领域都有明显的改善和提升,经济才能恢复增长。可是民间资本投资的大幅下降,对未来的增长就构成了威胁,我们该用什么方法改善私人部门对实业投资的意愿。

除了在制度层面上,在产权保护、立法层面上,要有一些实质性的改进。最重要的是,我们还要处理这样几个问题:第一,现在大量的非国有经济,融资的约束还是比较严厉,不太容易借到钱,资本市场融资也不容易。

最近我看到有一个报道,现在我们国有企业投资增长比较快,因为私人不愿意投资了,但国有企业在市场上融资的份额,超常地大。这告诉我们一件事,在融资市场上,国有企业胜出了。可见,对非国有经济的融资约束问题现在还是没有解决,这个对我们未来民间部门的投资意愿改善,还是一个巨大的问题。

第二个就是行业的准入,国有企业在很多行业居于主导、垄断地位,很多私人企业依然面临巨大的行业壁垒。其实我们可以看很多行业当中,非国有部门投资的份额,以及产出的份额,你大概可以看出中国在哪些行业,国有的部门的主导地位怎么样,在哪些行业非国有部门份额是怎么样的,这是很容易看出来的。

总体上来讲,在大多数的服务业,就是附加值比较高的服务业,大多数的上游产业,国有企业基本上是控制或者说是主导、垄断的,非国有部门份额都很小。相应当然还有所谓的不公平的竞争,不公平的待遇,我想我们很多企业家,他们都感同身受,比经济学家知道得更多。

这些问题我们讲了很多了,但是并没有答案。可能我们不能绕开这些问题,我们得超越。这个超越,可能就是涉及到整个国有经济的布局。

二十年前,当时朱镕基主持国企改革的时候,当时也是这个思路,就是你得超越当时的那些争论。如果对国有经济有一个整体的战略布局,那么明确限制国有部门在很多竞争性领域的扩张,这样可能重新为非国有经济在中国未来发展的空间,以及解决或者突破它面临的融资约束这个老大难问题,找到一个突破口。

所以这个意义上,我们需要呼吁国有经济战略性的再重组。在某些所谓战略性行业我们可以保留一些国企,当然这个也需要非常谨慎的来加以区分。

到底什么是战略性行业?二十年前,我们有过一波讨论,当时政府下大决心要实行抓大放小的改革,释放大量的空间给非国有经济,从而保持后十年的经济增长,那次国企重组起了很大的作用。现在我觉得我们又回到了十字路口,依然需要突破。

威胁三:劳动生产率回落

最后威胁中长期增长的就是,劳动生产率增长趋势,我们过去有8%的劳动增长率增幅,现在已经回落到6%以下,这个趋势在很多行业变得更加的明显。

如果越来越多的劳动力进入到那些低端的服务业,非正规部门就业的话,那未来的劳动生产率增长的源泉在哪里?那这一点,特别值得我们关注。

最近我跟我的学生做了一个研究,因为中国登记失业率数据,官方的数据是没有变化的,4.1%,十五年都没有变。可是GDP的增速我们现在看到在2008年以后,一直是一个下行的趋势,所以城市的登记失业率,看上去没有什么参考的价值。

我们现在还有调查失业率,调查的失业率比我们的登记失业率高出一个百分点,基本在5.1%,也没有太大的变化。没有变化的话,是不是这个数据就不对呢?我觉得也不见得。

在这个研究里面,我们取得大量中国城镇住户调查数据(UHS):包括四个省区2005-2012年的数据;三个省区2005-2009年的数据;在这七省中,有四省能提供2010-2012年的月度数据。

虽然从技术上来说,我们的样本容量并不大,但这些省区分别代表了沿海、内陆,以及东北地区。所以,经过适当的调整和处理,我们能从中推算不同省市的失业率,进而估算全国真实失业率。

我们发现,中国城镇失业率尽管在2005年时可能高达10.7%,但它很可能在过去十年里逐步走低,到2012年已降至7%。也就是说,2005至2012年期间,城镇人口年平均失业率为8.5%。

这些数据以及我们的其它发现,与官方的城镇登记失业率,在时间序列上毫无关联。但如果不考率时间,在截面意义上看,官方的城市登记失业率与我们实际估算的失业率成正相关关系。

经济放缓,失业率却没有恶化,国家统计局给了一个解释,说因为我们现在的服务业扩张的速度很快,2012年,GDP中服务业附加值的占比,首次超过了制造业,所以现在服务业变成中国经济的一个非常重要的驱动力量。

没有出现严重的失业增长,给中央政府不愿出台扩张的财政政策,或者宽松的货币政策,一个很重要的理由。

但是现在问题是,如果真的政府把目前的就业稳定当做宏观需求管理政策目标,就是说,只要我就业稳定,我就维持这个现状,则可能是个误导。因为从中长期来讲,背后的劳动生产率下滑被忽略了,这对于未来的经济增长,构成了一个威胁。

上图是根据H-P滤波对我们的失业率做的处理,在2005-2012年,从趋势上看,GDP产出在回落,就业率还在增加,说明我们单位就业率产出明确下降,所以我们劳动生产率增长明显的在恶化。

中国和美国的情况可能不一样,像美国哈佛大学巴罗教授谈到的,GDP增长很慢,但就业增长还非常强劲,这很难解释。但是有一点经济学家可以肯定,就是如果劳动生产率不增长,经济的未来增长源泉就没有了。所以我觉得这个问题可能值得我们高度的关注。

中低端服务业就业增长加快,但对生产率贡献很小

我的同事章元教授根据国家统计局的数据进行测算的结果显示,三个产业的就业在这几年发生了变化,能够发现经济结构的变化非常明显,在2010年的前后五年,制造业和服务业吸收的就业人口被倒过来了:制造业创造的就业明显在下降,而服务业创造的就业明显在上升。

服务业超过制造业,开始提供大量的就业,但是服务业的口径很宽泛,不同的服务业品类,附加值的差异非常非常大。而中国目前的情况是,中低端服务业的就业占比骤然上升。

所谓的低端服务业,就是那些生产率年复一年都不增长的服务业。比如说我家雇了一个保姆,这个保姆在我家干了五年十年,一年挣六万块钱,五年可以挣三十万,但是他的生产率没有任何增加。

如果我们现在服务业的大量就业人口都在从事这些中低端行业,那么劳动生产率真的增长的就很小。我们大家知道,制造业最重要的一个驱动经济增长的能力就是,它能迅速的提升劳动力的收入,提高劳动生产率。

衡量未来的潜在经济增长率,生产率的强劲增长是不可少的,可以说这是个核心。经济要保持持续增长,要求市场能够把更多的资源包括劳动力,配置到高生产率的部门,或者是生产率从增长比较快的部门,包括制造业和中高端的服务业。

所以,我们要对未来保持谨慎的乐观,不见得中国经济真的如我们所希望的,朝着正确的发展趋势在走。

中国经济到了新的十字路口

那么,怎么来解决这个问题,其实这个问题跟第二个问题有关系,因为中国发展到中等偏上收入经济体的阶段以后,其实最重要的就是,制造业实现技术突破。也就是说,产业升级是未来中国最重要的一件事情。但如果因为制造业的私人投资意愿慢慢在萎缩,那么它创造就业的能力,就已经在恶化。

这三个问题,汇总到一起,我觉得在这里想跟大家分享一个看法。二十年前,中国经济也是非常不容易,我们后来形成了一个共识:中国的国有经济布局和战线都拉得太长,那么所以要不断的缩小他们的战线,让他们在一些竞争性领域里,要大规模退出。

在这二十年当中,国有经济从过去的亏损者,财政的补贴者,负担者,已经变化了一个垄断者,主导者。他可以创造利润,因为他投资回报率并没有私营部门高。十八届三中全会有了这个混合所有制的这个概念,我觉得是一个很好的突破。

但是光有这个还不行,很大程度上,我们还得要从整体上把国有经济的战线拉回去,不能让它在很多领域当中拉得太长,挤占很多高生产率的行业资源。

如果这个问题今天我们再形成一个共识,那我觉得我们的债务问题也好解决,很多负债比较高的国有企业,我们可以进行资产重组,化解国有企业面临的债务压力。

如果我们可以形成共识,我们就可以尽快的扫清那些我们讨论了很久的私人企业融资难、准入障碍高的问题。同样呢,对于我们未来的整个经济结构的转变的方式,也会产生巨大的影响。而不是把我们的一些劳动力推到低端的行业、没有生产率增长的部门。那这样的话,未来的中长期的增长,我们才有希望。

我就讲这么多,谢谢大家!

文章来源:观察者网

返回顶部

返回顶部