2018年3月23日,由复旦大学就业与社会保障研究中心、上海市人民政府决策咨询研究基地袁志刚工作室主办的全球化与就业研究政策沙龙第8期“国际货币体系:文献阅读与政策讨论”研讨沙龙在复旦大学经济学院805会议室举行。樊潇彦老师就Eichengreen和Flandreau合作的论文“The rise and fall of the dollar”及Emmanuel、Gourinchas和Rey合作的论文'Reforming the International Monetary System'进行解读与汇报,在场师生对此进行了积极的讨论。

'The rise and fall of the dollar'一文于2009年发表于European Review of Economic History,通过全面发掘和整理1920年-1930年代世界主要国家的外汇储备资产数据,作者发现:1、1920年代中期美元成为世界第二大储备货币,并在1930年代早期一度与英镑并驾齐驱,该发现修正了此前学者认为的美元直到二战前后才成为世界主要货币的观点。2、二战前世界货币体系是英镑-美元双寡头,而不是Lindert(1969)等学者认为的以英镑、法郎和马克等欧洲货币为主的多寡头体系。3、出于经济和政治两方面因素的考虑,各国储备货币的构成存在很大差异。4、文章通过法国、日本和欧元区的情况分析认为不是每个经济大国的货币都可以成为国际主导货币,并进而提出世界主导货币应具备的三大条件:①、经济规模较大且对外开放程度较高;②、有发达而开放的金融市场,具体表现为有规模、有效率、有创新、有监管;③、经济和金融体系保持长期稳定,不能爆发系统性金融危机,包括汇率危机、银行危机和主权债务危机等。

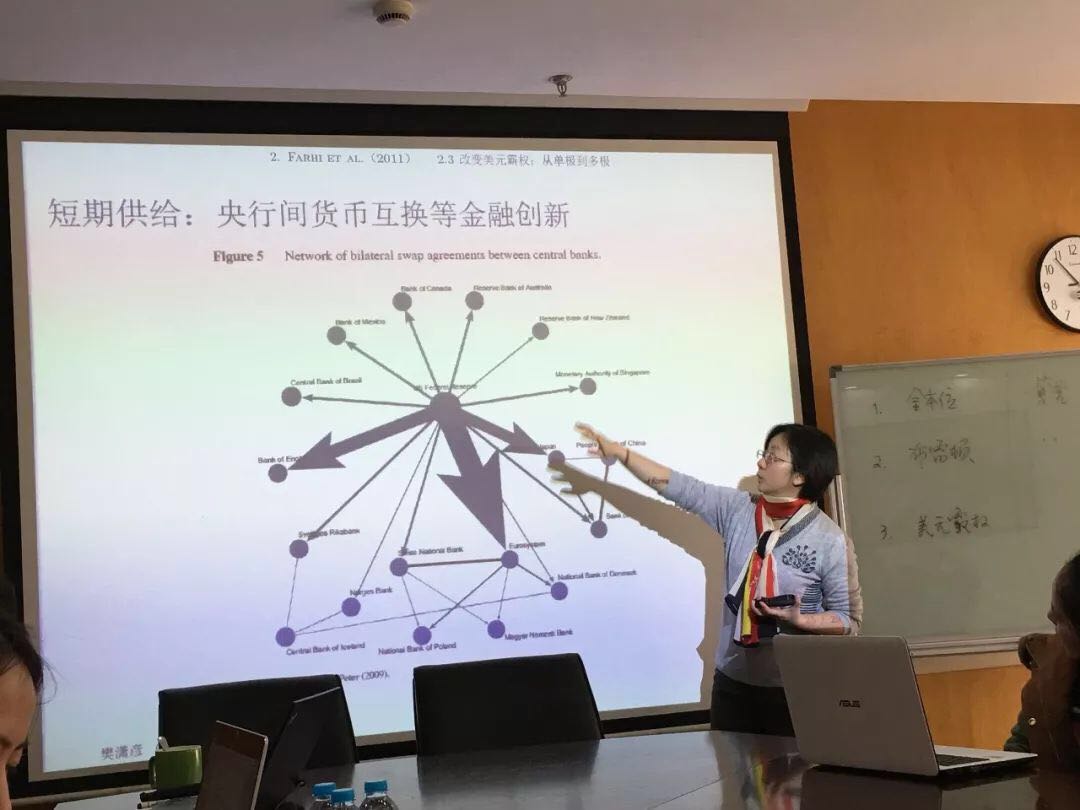

'Reforming the International Monetary System'一文是Centre for Economic Policy Research于2011年发表的一篇政策报告,该机构是位于伦敦的一个主要研究欧洲经济的公开机构。本文对美元霸权进行了分析,从货币的功能与要求出发,首先界定了世界货币应具备的条件:长期价值稳定且流动性充足,进而揭示了美元霸权的本质:安全资产的垄断供给。从2007年到2009年,尽管美国、德国以及法国等都在快速扩张,但是安全资产的总量在减少,更突显了美国作为安全资产的最终供给者的重要力量,安全资产的供需矛盾也引发了众多问题。紧接着,作者通过一个分析框架指出了改革方案,该框架可以归纳为一个中心、四种力量,一个中心即国际安全资产的供需调整,四种力量即对安全资产的长期需求、短期需求、长期供给和短期供给。长期需求的主要影响因素为新兴国家的崛起和全球长期经济增长,短期需求的主要影响因素为全球经济波动,结构调整和政治格局变化等,在长期可以通过提高其他资产的安全性来扩大供给,具体包括欧元区财政和治理体系改革、中国经济和金融体制改革等,短期供给则主要依赖美国和欧元区的财政和货币政策、欧元区债券、国际货币基金组织的特别提款权和中国海外债等金融创新。最后,作者从安全资产的供给侧和需求侧两方面提出了政策建议。

在樊老师报告之后,老师和同学们进行了热烈的讨论。袁志刚老师以特朗普今早签署的决定对600亿美元中国商品加征关税的总统备忘录为起点,分析指出中美之间的贸易战不可避免,而中国不会坐等美国的制裁,很有可能会在农产品方面打击美国,在这种情况下,中国的金融改革和经济增长就会变得越来越重要。中国现在最大的风险在于自身的经济增长,需要保证国内增长是健康的,金融风险是可控的,金融体制改革是在稳步推进的。

从二战以后,整个世界的发展,不论是战败的德国、日本,还是欧洲复兴,都在利用美国创造的秩序。二战之后美国倡导自由平等,民主选举,在人口结构健康、中产阶级占多数的橄榄型社会,这是最好的制度安排,因此45年-85年是世界发展的黄金时期。但在老龄化,收入差距等问题出现之后,这样的发展便难以为继。不仅如此,美国和美元也都在面临着实力的衰弱,要使美元成为安全资产,美国必须源源不断的将美元输送到全世界,作为一个民主国家,美国输出美元的唯一途径就是贸易逆差,而贸易逆差必将导致美国的衰弱。另外一个方面,全球分工下,美国作为金融中心配置全球资产,但是制造业能力下降,导致了国内巨大的阶层分离、区域分离,最后导致美国实力下降。

关于人民币国际化,中国目前经济总量很大,跟美国比较接近,而且人民币作为贸易结算货币在不断进步;人民币作为储备货币其实并不是很强,但是因为中国经济体量大,有货币互换,因此许多国家的央行开始把人民币作为储备货币。但最关键的问题是,中国对投资者的保护很低,信息透明程度不高,因此人民币作为投资货币很弱,人民币国际化之路还很长。

返回顶部

返回顶部